400-608-2558

400-608-2558 400-608-2558

400-608-2558随着金融行业风险管理力度的加强,金融市场的格局也正在显著变化,近几年随着技术演进与融合应用,监管提出更加高质量合规风控要求的同时,也加快相关技术的不断升级。无论是从银行、证券、保险等不同细分领域来看,还是从支付、风控、客服等不同业务环节而言,大数据相关技术对于金融业务的变革影响都在不断加深。借力人工智能与大数据分析的力量,让日常工作智能化,轻量化,便捷化,来缓解一线业务人员的大量重复劳动,提高整体工作效率和准确度,已经成为了金融行业技术创新的新趋势。

美林数据携手某保险保险共同搭建面向风控业务团队的模型实验室,基于美林数据的Tempo大数据分析平台,升级改造现有保险风控数据分析流程,让一线业务人员也能便捷使用专业数据分析工具,成功应对了风控季度业务激增的状况。

精准分析痛点,以AI模型覆盖业务需求

某保险保险集团作为一家管理资产规模过万亿元的头部保险公司,每到风控季都会面对巨量风控数据的挑战,时间紧任务重,工作难度和工作量都让风控团队非常头痛,究其原因,还是因为风控工作中长久积累的三大痛点亟待解决:

1、 数据分析流程繁琐

每到风控节点,需要某保险保险风控中心处理分析的数据经常会达到上亿条等级。过去团队在处理非风控现场业务数据时,习惯在专业数据分析软件构建数据模型之后,再使用excel进行细化分析,整套流程和内部业务系统无法直连,处理效率较慢。

2、无法满足个性化需求

保险风控业务需要调取业务系统多个层面的数据,复杂的业务背景之下,风控工作中经常会出现各种个性化需求,比如制作可视化报表,搭建可复用业务数据模型等等;但这些需求只能由专业的数据分析人员来处理,他们往往并不熟悉实际业务,执行过程中反倒会增加了很多额外沟通成本。

3、无法在团队内部实现通用

不少专业统计软件的功能都需要通过编码来实现,软件许可数量也很有限,这就为大量业务人员进行数据分析设置了障碍。

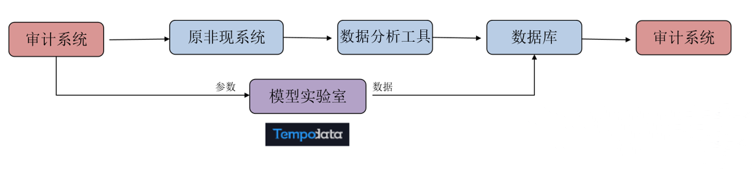

美林数据的专家团队在深入了解了某保险集团的风控业务流程和实际痛点后,使用Tempo大数据分析工具,搭建起面向风控团队的模型实验室,使某保险保险的业务系统可以与Tempo分析工具直接对接,实现数据,权限,工程模块的更新同步满足AI模型的调度使用。这样一来,审计系统运转需要的AI模型设计、数据输出、提供调用服务皆由Tempo AI实现,大大简化了工作流程。

拖拽式操作,联动IT部门和具体业务团队

随着社会整体数字化转型进度的加快,IT和具体业务结合是公认的数据分析的大趋势。对于某保险保险的风控业务来说,让普通业务人员参与到风控流程中的需求就更为急迫,这是因为风控业务相关的数据分析需要和业务专业知识结合才能准确输出结论,这就需要引入一个降低门槛,而分析结果和IT技术人员相当的分析工具。

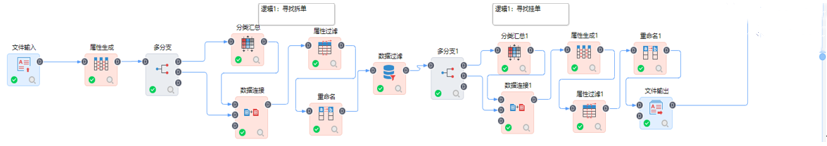

在某保险保险的模型实验室之中,AI数据模型可以轻松实现重新构建和迁移,且模型不再以编码形式呈现,而是使用拖拽式的形式展现。这样的呈现方式不仅使模型逻辑一目了然,具体业务环节的数据分析操作也无需业务部门再费劲周折和IT部门传达需求,一线业务人员自己就可以上手尝试进行数据模型的编辑。从只有风控分现场3个人能做规则模型到人人可做规则模型转换,只要经过一段时间的简单培训就可以实现。

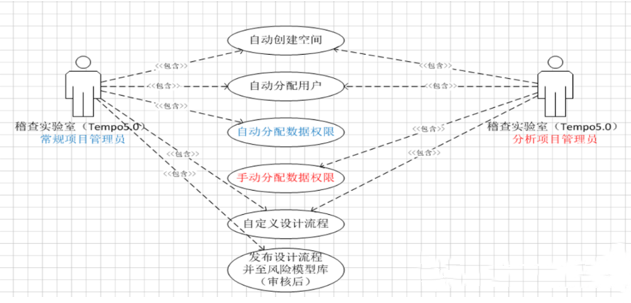

考虑到风控业务的广泛性,除满足已有业务功能外,模型实验室还可以通过接口对接审计系统的项目信息,实现数据分权,让使用者可以通过便捷的操作自助创建人员工作组和分析空间(AI+BI),让全国各地的风控业务和人员可以自由配合,为一线业务人员提供了一个可自主分析的平台。

AI+BI共同驱动,挖掘业务数据更多价值

除了数据的处理分析操作,基于Tempo大数据分析工具建立的模型实验室还覆盖了可视化分析、机器学习、数据权限控制等全流程需求,实验室中提供的机器学习、文本挖掘的算子的相关功能,可以让AI和BI实现紧密结合,从实施方法论出发提升系统运行性能,在大量测试基础上形成了符合实际业务的AI数据使用方案,让数据挖掘的成果应用更加深入。

保险行业是我国金融产业的重要组成部分,目前我国保险产业已经进入快速发展时期,产业内涵不断丰富,产业各环节发展模式不断创新,因此,产业生态参与者更应该将协同合作持续深化。美林数据多年深耕于大数据分析应用与数据治理相关领域,为来自于不同行业的企业提供数字化转型的创新解决方案。未来,美林数据将以专业实力继续赋能某保险保险等金融企业,助力打造智慧金融全业态,推动企业走上数字化转型快车道。

热门标签Popular tags

热门标签Popular tags